Las grandes tecnológicas y los gestores de activos como nuevos rentistas

Panos Tsoukalis

El capitalismo ha cambiado de tal manera que la etiqueta «neoliberalismo» ha quedado obsoleta. El creciente protagonismo económico y político de las grandes empresas tecnológicas y de gestión de activos ha transformado el capitalismo contemporáneo de varias maneras. Lo más importante es que ha traído el predominio de la renta sobre el beneficio, de la apropiación sobre la producción. Esto ha afectado a la lógica fundamental de nuestra economía política, poniendo así en duda la supervivencia del capitalismo.

El neoliberalismo está con nosotros desde los años ochenta. Desde entonces, el capitalismo ha sufrido múltiples crisis y transformaciones. Más recientemente, el capitalismo soportó una crisis financiera mundial y una pandemia que paralizó el comercio, encerró a la gente en sus casas y devolvió al Estado a la primera línea de la política económica.

Hay muchas formas de entender el término neoliberalismo. Yo utilizo el concepto principalmente para referirme a dos cosas: en primer lugar, una era en la historia del capitalismo, que comienza con las elecciones de Margaret Thatcher en el Reino Unido y Ronald Reagan en Estados Unidos; en segundo lugar, el predominio de un paquete de políticas económicas que incluye la liberalización del comercio internacional, la privatización de los servicios públicos y la flexibilización de los mercados laborales. Una característica clave del neoliberalismo es que impulsó un proceso que muchos denominan «financiarización», es decir, el creciente dominio del sector financiero sobre todo lo demás en la economía.

Los estudiosos parecen insinuar cada vez más que el término neoliberalismo ha pasado de moda. El capitalismo ha cambiado demasiado desde la década de 1980 y esto exige una conceptualización diferente de su articulación contemporánea. Diagnosticar el capitalismo contemporáneo como «vigilancia» (Zubboff 2019), «rentista» (Christophers 2020), «plataforma» (Srnicek 2017), «gestor de activos» (Braun 2022), «caníbal» (Fraser 2022), o «precariedad» (Azmanova 2020), también apunta a diferentes pronósticos sobre la posibilidad de una transformación social progresiva. Varoufakis (2023) y Dean (2020) llegan incluso a invitarnos a preguntarnos si seguimos hablando de capitalismo.

Si hemos superado el neoliberalismo, ¿cómo debemos entender la forma de capitalismo que ahora habitamos? En este artículo sostengo que cualquier respuesta a la pregunta de qué viene después del neoliberalismo debe tener en cuenta el auge de las grandes empresas tecnológicas y de gestión de activos, es decir, su creciente control sobre nuestras vidas. Me basaré en dos marcos que se centran en estas recientes transformaciones del capitalismo contemporáneo, a saber, el «tecnofeudalismo» conceptualizado por Yanis Varoufakis y lo que Benjamin Braun ha denominado «capitalismo de gestión de activos».

De hecho, una clave para entender la última transformación del capitalismo contemporáneo puede encontrarse en la exploración de los vínculos entre lo que Varoufakis denomina «capital en la nube» y los omnipresentes (como Braun argumenta convincentemente) gestores de activos. Dando un pequeño rodeo por la historia del pensamiento económico, argumentaré que lo que ambos fenómenos sugieren es el triunfo de la renta sobre el beneficio, de la apropiación sobre la producción, de modo que las dudas sobre la supervivencia del capitalismo pueden estar realmente justificadas.

Tecnofeudalismo

En Tecnofeudalismo: Lo que mató al capitalismo (2023) Varoufakis sostiene que el uso de la inteligencia artificial y las redes digitales y algorítmicas ha transformado la naturaleza y el poder de determinadas bolsas de capital. Es decir, ha surgido una nueva forma de capital -lo que él denomina «capital en la nube»- que tiene el poder de subyugar la producción capitalista a sus propias necesidades y lógica. La producción sigue siendo capitalista, en el sentido de que se basa en medios de producción privados y en la explotación del trabajo asalariado, pero está integrada en una estructura tecnofeudal (volveré sobre la parte «feudal» en la última sección). Mientras que el capital tradicional (o «terrestre», como lo llama Varoufakis) sólo puede explotar a los trabajadores, el capital en nube también puede explotar a los consumidores, así como a otros capitalistas que no posean capital en nube. Esto añade una capa adicional no sólo a la jerarquía de estratificación económica del capitalismo, sino también a la jerarquía social de poder y capacidad de control.

Como afirma Varoufakis, los consumidores son explotados porque su tiempo de ocio está siendo explotado por las grandes tecnológicas para obtener beneficios. El tiempo de ocio dedicado a buscar en Google, interactuar con Alexa, publicar en Instagram o desplazarse por TikTok se ha instrumentalizado para la acumulación de capital en la nube, sin que los consumidores obtengan ningún beneficio directo de su «trabajo». Una gran parte de los datos personales que compartimos en todas estas plataformas acaba formando lo que Shoshana Zuboff (2019) denomina un «excedente conductual» (es decir, el excedente de datos sobre el comportamiento de los consumidores acumulado por encima de lo necesario para mejorar la experiencia del consumidor). Este excedente se vende a los anunciantes con la esperanza no solo de predecir, sino también de afectar a nuestro comportamiento futuro.

Varoufakis señala que cada vez que interactuamos con un servidor digital, como Alexa, entrenamos de hecho a su algoritmo para que reconozca nuestros hábitos y preferencias y nos ofrezca buenas recomendaciones. Pero al final llega un momento, tras una inevitable generación de confianza, en que Alexa empieza a explotar nuestro perfil de consumidor para cambiar nuestros hábitos y preferencias, promoviendo productos que de otro modo no compraríamos. En ese momento, ya no está claro quién entrena a quién, quién es el amo y quién el siervo.

En resumen, la producción de capital en la nube no depende únicamente del trabajo asalariado (el de las personas empleadas directamente por empresas como Google o X), sino también del trabajo no asalariado de los consumidores. En consecuencia, mientras que las empresas capitalistas tradicionales como General Motors y General Electric gastan alrededor del 80% de sus ingresos en salarios, las grandes empresas tecnológicas acaban gastando sólo alrededor del 1%. Esta característica de producir recurriendo a mano de obra no asalariada es la que guarda semejanza con el orden feudal.

El capital en nube también tiene la capacidad de explotar a otros capitalistas que no lo poseen, sustituyendo los mercados por feudos en nube. Varoufakis sostiene que las plataformas de comercio electrónico como Amazon no son mercados. Para él, los mercados son instituciones públicas que albergan interacciones espontáneas y descentralizadas entre consumidores y productores. En cambio, los feudos en la nube aíslan al comprador del comprador, al vendedor del vendedor, de modo que sólo el algoritmo tiene el poder de conectarlos. Entrar en Amazon es como entrar en una ciudad donde todo es propiedad y está controlado por una sola persona, aquí Jeff Bezos. Contrariamente a la naturaleza pública y abierta de los mercados, esto describe un arreglo institucional privatizado de centralización. Esto permite a los «cloudalistas» (propietarios del capital de la nube) exigir comisiones excesivas (de hasta el 40% en el caso de Amazon) a otros capitalistas para acceder a su feudo, lo que Varoufakis denomina «rentas de la nube».

En cuanto al efecto del capital en nube sobre los trabajadores, Varoufakis da a entender que su capacidad de supervisión y control totales conduce a una explotación aún mayor del trabajador, más de lo que podría esperar el capitalista tradicional. Esto se ejemplifica en los almacenes de Amazon, donde la tecnología portátil y los algoritmos trabajan incansablemente para optimizar los objetivos de embalaje, exprimiendo a los trabajadores del almacén hasta el punto del colapso. En lugar de responder ante un jefe, los trabajadores responden ante un algoritmo que rastrea todos sus movimientos. Como resultado, no sólo se les obliga a trabajar más, sino que su capacidad de acción colectiva para salvaguardar unas condiciones laborales mínimas (como el derecho a ir al baño) disminuye considerablemente.

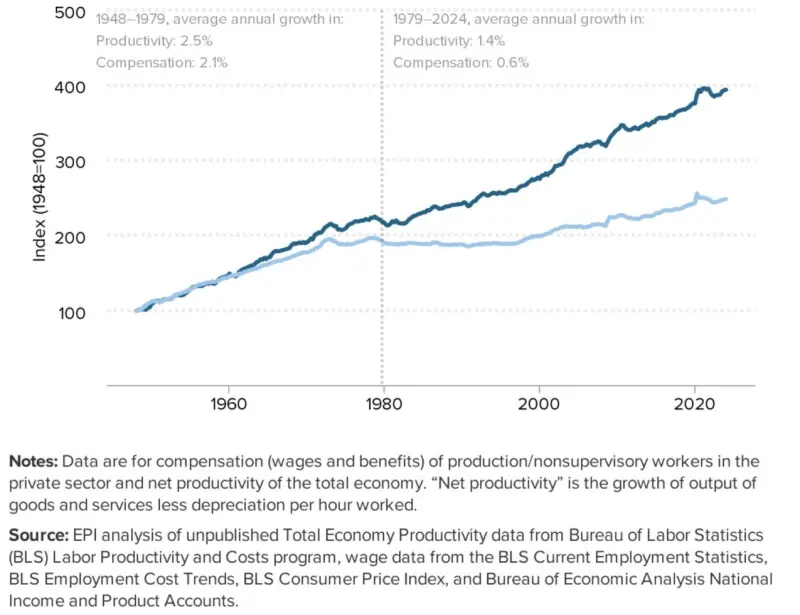

En el contexto del neoliberalismo, esto equivale a un mayor desempoderamiento de los trabajadores, un patrón que ha sido evidente durante las últimas décadas. Desde la década de 1980, los aumentos de productividad han beneficiado casi exclusivamente a los empresarios en EE.UU., mientras que los trabajadores han visto cómo sus salarios reales se estancaban, cuando no disminuían (Economic Policy Institute 2024, véase el gráfico a continuación).

La creciente diferencia entre la productividad obrera y su compensación salarial en EE.UU. (1984-2024)

Nancy Fraser (2022) llama a este fenómeno el auge del «trabajador híbrido», un trabajador que es al mismo tiempo explotado y expropiado. Siguiendo a Marx, Fraser entiende que la explotación capitalista se produce porque el empresario paga un salario que cubre los costes necesarios para la reproducción del trabajador, pero se queda con la mayor parte de la plusvalía producida. Sin embargo, afirma Fraser (2022), la expansión de la deuda ha permitido a los empresarios pagar aún menos a los trabajadores. Es decir, a muchos trabajadores bajo el neoliberalismo se les pagaba menos de lo que necesitaban para sobrevivir como trabajadores en activo, lo que les empujaba cada vez más al endeudamiento. Así, además de ser explotados, su trabajo también era expropiado. A esto, Varoufakis (2023) añade que la llegada del capital-nube empeora aún más las cosas debido a su mayor capacidad de vigilancia y control que, junto con el endeudamiento, hace aún más expropiable el trabajo de los trabajadores.

Varoufakis afirma que la llegada del capital en nube implica la imposibilidad de la democracia social, al menos tal y como se concebía a finales del siglo XX. No está nada claro cómo regular las plataformas de las grandes empresas tecnológicas. La regulación de los precios es imposible, ya que ofrecen sus productos de forma gratuita, mientras que la regulación antimonopolio es difícil de aplicar, ya que la razón de ser de una plataforma es su capacidad para realizar economías de escala. Ya se trate de una plataforma de alquiler de apartamentos o de taxis, el principal producto que una plataforma ofrece tanto a compradores como a vendedores es el acceso a una amplia red de compradores y vendedores. En la mayoría de los casos, tener una plataforma pequeña equivale a ofrecer un mal producto.

Además, bajo el tecnofeudalismo los trabajadores están estrechamente vigilados para impedir su acción colectiva, mientras que los consumidores están físicamente aislados, lo que dificulta la organización de boicots. Aun así, el reciente éxito del sindicato Amazon Labor Union en Estados Unidos y los boicots de los consumidores a Starbucks, Pizza Hut y McDonald’s demuestran que no se ha perdido toda esperanza. De hecho, Varoufakis sostiene que estos impedimentos pueden superarse mediante una gran coalición de trabajadores, consumidores y pequeños capitalistas que no poseen capital en la nube (por ejemplo, el restaurante o la bodega de tu barrio, cuyos beneficios se ven reducidos por las exorbitantes tarifas de Uber Eats). Hay que pensar más allá de las estrategias tradicionales de la política progresista, dedicándose a lo que él llama «movilización de la nube», es decir, utilizar las capacidades de la nube contra el propio capital de la nube.

Capitalismo gestor de activos

Mientras que el análisis del orden social actual como «tecnofeudal» centra la atención en el poder social de las plataformas y las grandes empresas tecnológicas, el diagnóstico del «capitalismo de gestión de activos» nos invita a tener en cuenta el fenomenal auge de las empresas de gestión de activos. Benjamin Braun y Brett Christophers (2024) comienzan con algunos hechos estilizados. Los llamados Tres Grandes gestores de activos (BlackRock, Vanguard y State Street) poseían alrededor del 13,5% de todas las empresas del S&P 500 en 2008, porcentaje que ha aumentado hasta el 22% en la actualidad. Varoufakis (2023) añade que son los mayores accionistas del 90% de las empresas de la Bolsa de Nueva York. Además, los gestores de activos controlan conjuntamente 126 billones de dólares de recursos financieros, con un total de 526.000 millones en ingresos, mientras que sus beneficios se estiman en unos 200.000 millones al año (equivalente al PIB de Grecia) (Braun & Christophers 2024). Sin duda, las cifras hablan por sí solas.

Los gestores de activos utilizan su inmenso acceso a los recursos financieros para influir activamente en el comportamiento de otros capitalistas. En el caso de los gestores de activos «convencionales», como los Tres Grandes, gran parte de esos activos proceden de planes de seguros, fondos de pensiones y fondos soberanos que buscan a alguien que invierta sus enormes sumas de capital. Debido a su enorme tamaño, los gestores de activos tienden a poseer un importante capital que implica un control sustancial sobre la política de la empresa. Esto ha convertido a los gestores de activos en el «sistema nervioso central de la sociedad capitalista contemporánea» (Braun & Christophers 2024, p.553), así como en importantes configuradores del capitalismo en general.

Los Estados también son rehenes de las preferencias políticas de los grandes gestores de activos. Especialmente en el Sur Global, donde los países dependen de bonos denominados en divisas para financiar sus servicios estatales, los gestores de activos pueden afectar directamente a su acceso al mercado de bonos soberanos. Por lo tanto, se convierten en árbitros de la capacidad crediticia, la solvencia y, en última instancia, también de la soberanía de una serie de países. Además, muchos Estados dependen cada vez más de los gestores de activos a la hora de diseñar y aplicar sus propias políticas, por ejemplo en lo que respecta a la transición ecológica e incluso a la provisión de bienes públicos básicos. No sólo eso, sino que la dependencia estatal y el debilitamiento (o la inexistencia total) de la soberanía monetaria, junto con el inmenso acceso a los recursos, implican que los gestores de activos también tienen capacidad para presionar directamente a los gobiernos. Esto ocurre bien con el propósito de impedir la regulación, bien para promover activamente su agenda política.

Un ejemplo de espacio político en el que la influencia de los gestores de activos ha sido fundamental es la política monetaria. Benjamin Braun (2022) sostiene que el enfoque moderado que la mayoría de los bancos centrales adoptaron inicialmente con respecto a la inflación está relacionado con la influencia de los gestores de activos. Tradicionalmente, la política monetaria ha sido un campo de conflicto de clases. Los bancos, los acreedores y los ahorradores suelen preferir una inflación baja y tipos de interés altos, aunque sea a costa de cierto desempleo. Por el contrario, los trabajadores y los deudores prefieren tipos de interés bajos, ya que facilitan la inversión y la creación de empleo. De hecho, los deudores a menudo están dispuestos a soportar cierta inflación porque se come el valor real de su deuda. Desgraciadamente, el auge de los gestores de activos ha alineado los intereses de Wall Street con los de la clase trabajadora en esta cuestión. Los tipos de interés persistentemente bajos provocaron una inflación de los precios de los activos que disparó sus valoraciones, aumentando los ingresos por comisiones de los gestores de activos. Al abaratar los préstamos, los bajos tipos de interés también redujeron los costes de financiación de los gestores de activos altamente apalancados. De este modo, los intereses de los bancos y los ahorradores se han visto superados por el poder que han acumulado los gestores de activos.

Lo que no queda claro en esta presentación del capitalismo de los gestores de activos es si el auge de los gestores de activos nos presenta una ruptura radical con el neoliberalismo o más bien es simplemente un resultado de la profundización de la financiarización. Una crítica muy común al neoliberalismo es que supuso el triunfo del capital financiero sobre el resto de la economía. Sin embargo, este triunfo, en lugar de productivo, se ha convertido en parasitario. Las actividades especulativas se han vuelto más remunerativas que la inversión productiva, una condición que engendra inestabilidad financiera. No solo eso, sino que ahoga el aumento de la productividad, ya que el capital se desvía cada vez más de otras actividades hacia las finanzas (véase Mazzucato 2018, Harvey 2024, Lapavitsas 2013).

Quizás el primer economista que estableció un vínculo explícito entre el neoliberalismo y la creciente influencia de los inversores institucionales, como los fondos de pensiones, fue Hyman Minsky (Whalen 2010). Para Minsky, la década de 1980 marcó el comienzo de la era del «capitalismo de los gestores del dinero», en la que los gestores del dinero y sus fondos se convirtieron en los nuevos amos de la economía. Sus preocupaciones sobre este fenómeno eran en gran medida similares a las comentadas anteriormente, a saber, la naturaleza propensa a las crisis del sistema, así como su falta de voluntad para financiar inversiones productivas. Aunque parece que el diagnóstico de Minsky fue prolífico, es dudoso que pudiera haber imaginado el alcance de la propiedad concentrada y el poder que los gestores de activos han amasado ahora.

Por lo tanto, si el auge de los gestores de activos representa la culminación del largo proceso de financiarización de la economía (es decir, el creciente dominio de las finanzas sobre todos los demás sectores productivos), entonces muchas de las críticas al neoliberalismo de las últimas décadas quizá sigan siendo pertinentes. Puede que estemos asistiendo a nuevos niveles de concentración de capital, pero controlar las finanzas y garantizar que funcionen para el bien público seguiría siendo una prioridad política de primer orden. Sin embargo, este no es el caso del diagnóstico que propone Varoufakis. Como se sugiere en la sección anterior, aceptar la hipótesis del tecnofeudalismo conduce a un replanteamiento radical de las prioridades políticas, así como de las estrategias para una transformación social progresiva.

¿Qué viene después del neoliberalismo?

Es innegable que el auge del capital en nube y de los gestores de activos son dos fenómenos fundamentales que estructuran el capitalismo contemporáneo. Quizá sean estos dos tipos de corporaciones los que configuren, al menos hasta cierto punto, lo que vendrá (o ha venido) después del neoliberalismo.

Aunque las dos críticas del capitalismo contemporáneo analizadas dirigen nuestra atención hacia fenómenos diferentes, las implicaciones que se pueden extraer de ellas tienen mucho en común. De hecho, ambas implican una mayor concentración de capital y poder en manos de unos pocos, así como una desigualdad cada vez mayor. Sin embargo, lo que quiero subrayar aquí es que ambos marcos sugieren el predominio de la renta sobre el beneficio, de la apropiación sobre la producción.

Muchos han considerado que el advenimiento del neoliberalismo y la financiarización vienen de la mano del retorno de la figura del rentista. Por ejemplo, Harvey (2024) argumenta que la financiarización y la monopolización desataron al rentista moderno que no produce nada excepto beneficios monetarios a través de la propiedad de activos o la especulación financiera. Azmanova (2020) considera que los rentistas han sido creados activamente por la política estatal que pretende aumentar la competitividad de los «campeones» nacionales o regionales, en detrimento de la competencia en el mercado y la regulación antimonopolio.

Parece que lo que está en proceso de sustituir al neoliberalismo está empeorando aún más las cosas. Cloudalistas y gestores de activos son rentistas por excelencia. Están en el negocio de tomar, no de hacer. Se benefician de la propiedad y el control -en lugar de la producción- en condiciones de competencia limitada. Brett Christophers (2020) sostiene la misma opinión, sugiriendo que las rentas de plataforma desempeñan un papel clave en lo que él denomina «capitalismo rentista». En su libro dedicado a las sociedades de gestión de activos, también concluye que los gestores de activos son «rentistas puros» (Christophers 2023, p.45). Un gestor de activos puede ser propietario de un parque eólico en Noruega o de un complejo inmobiliario en Florida, pero no tiene nada que ver con el funcionamiento y el mantenimiento cotidianos de estos activos, que se subcontratan a otras empresas. No producen nada, mientras que «su negocio es maximizar y extraer los ingresos -la renta- que genera ese activo» (Christophers 2023, p.45).

Estos estudiosos, entre los que me incluyo, consideran que la producción capitalista se basa simultáneamente en el beneficio y la renta, la producción y la apropiación, la explotación y la expropiación. Si bien el surgimiento del capitalismo dejó de lado la renta, la apropiación y la expropiación, nunca logró superarlas por completo. Estas dupletas no son equivalentes entre sí, pero todas apuntan al hecho de que el capitalismo no es un mero sistema de intercambio contractual en el que el más eficiente, el más productivo y el más listo se beneficia en consecuencia. Detrás del intercambio contractual se esconde la morada de la renta no ganada, el capital patrimonial, el poder hereditario y la expropiación pura y simple. Para Varoufakis (2023), el triunfo del beneficio sobre la renta fue lo que definió en última instancia la transición del feudalismo al capitalismo. En este sentido, la vuelta de la renta que ha traído el capital en nube implica que debemos cuestionarnos si estamos viviendo bajo el capitalismo en absoluto.

En la economía política marxista, la importancia del equilibrio entre el beneficio y la renta fue expresada más claramente por Rosa Luxemburgo, que argumentó que la acumulación primitiva era una característica estructural del capitalismo, y no simplemente su condición habilitadora. Por otra parte, en la economía política clásica, David Ricardo consideraba a los terratenientes rentistas como vestigios del feudalismo que obstaculizaban el pleno florecimiento del modo de producción capitalista. Keynes, de manera similar, pidió la eutanasia del rentista, refiriéndose principalmente a los financieros parasitarios que se enriquecían manteniendo el capital artificialmente escaso (Mann 2019). Incluso en la corriente principal de la economía neoclásica, el término renta de monopolio se refiere a los beneficios acumulados por encima de los beneficios normales alcanzables bajo un diseño de mercado eficiente y competitivo.

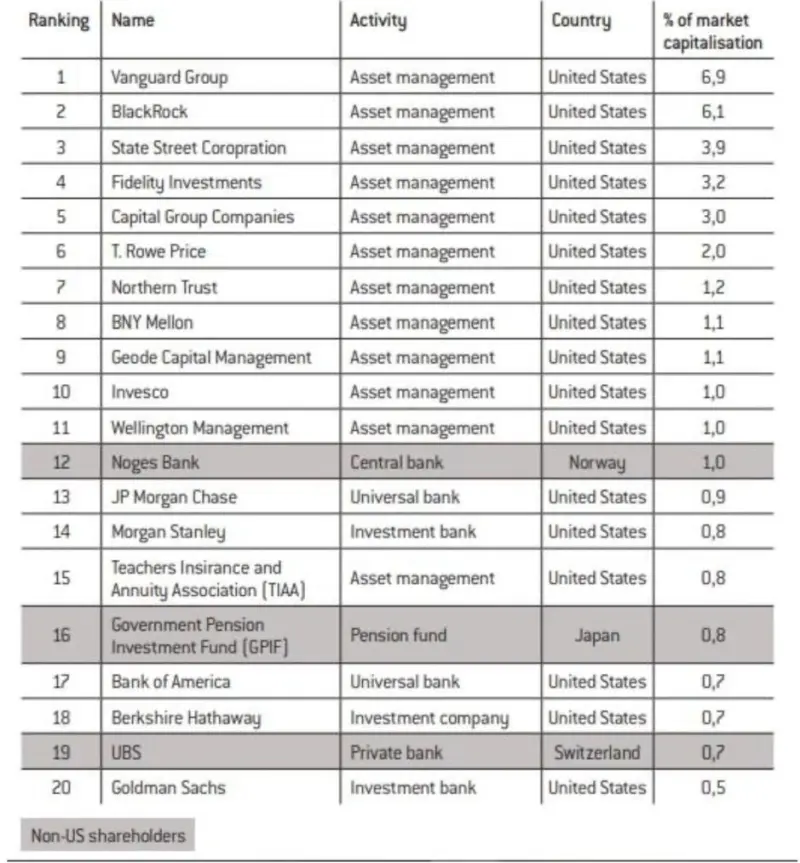

Los 20 principales accionistas institucionales de las 10 mayores empresas tecnológicas de EE.UU.

En resumen, en muchas escuelas de pensamiento económico, así como en las afiliaciones políticas, la búsqueda de rentas, la apropiación y la expropiación se consideran cargas en una economía capitalista, si no totalmente censurables desde el punto de vista moral y político. Por lo tanto, si lo que estamos presenciando ahora es un nuevo desplazamiento de la balanza hacia la renta y la apropiación, incluso mayor que el que trajo el neoliberalismo, entonces se avecinan problemas.

Varoufakis (2023) sitúa la fuente de los problemas (es decir, la búsqueda de rentas) en las grandes empresas tecnológicas, mientras que Braun y Christophers (2024) lo hacen en las sociedades de gestión de activos. Sin embargo, lo que se echa de menos es la relación entre estos dos fenómenos. Dado que Blackrock et al. son importantes accionistas de las grandes empresas tecnológicas, ¿cómo les afecta esto a la nueva dinámica que introduce el capital en nube? ¿Son los gestores de activos los «cloudalistas» definitivos? Como se ve en la siguiente Tabla, parece que la respuesta es afirmativa (Hyppolite & Michon 2018). BlackRock, Vanguard, State Street y Fidelity poseen las mayores participaciones (en conjunto, más del 20%) en las 10 principales empresas tecnológicas estadounidenses.

Si los mercados públicos y abiertos ya no son el principal mecanismo de distribución de bienes y servicios, si la asignación de recursos financieros está sujeta a los caprichos idiosincrásicos de unas pocas corporaciones gargantuescas, si las grandes empresas tecnológicas adquieren una parte significativa de su capital de forma gratuita porque los consumidores no son propietarios de sus datos -es decir, si la renta ha desplazado al beneficio en nuestras economías políticas-, entonces, en efecto, ¿seguimos hablando de capitalismo? Teorizar el ahora suele ser un reto. Sin embargo, intentar cuadrar el auge del capital en nube con el de los gestores de activos podría ser la clave para entender las profundas transformaciones que está experimentando el capitalismo mientras hablamos. Lo que debe seguir de lo anterior, recogiendo el guante de Varoufakis, es un intento de vincular teoría y práctica. Es decir, enfrentarse al hecho de que, junto con el neoliberalismo, la conocida caja de herramientas de la política progresista (por ejemplo, la fiscalidad, la regulación y la movilización), también se ha quedado anticuada, o al menos inadecuada para los retos que tenemos por delante. Quizás debamos pensar y actuar de forma más radical.

Referencias

Azmanova, A. (2020). Capitalism On Edge: How fighting precarity can achieve radical change without crisis or utopia. Columbia University Press: NY, EE.UU.

Braun, B. (2022). Exit, Control, and Politics: Structural power and corporate governance under asset manager capitalism. Politics & Society. 50(4): 630-654.

Braun, Β. & Christophers, Β. (2024). El capitalismo de los gestores de activos: Una introducción a su economía política y geografía económica. Economía y espacio. 56(2): 546-557.

Christophers, B. (2023). Our Lives in Their Portfolios: Why Asset Managers Own the World. Verso: Londres, Reino Unido.

Christophers, B. (2020). Rentier capitalism: who owns the economy, and who pays for it? Verso: Londres, Reino Unido.

Dean, J. (2020). Neofeudalism: ¿El fin del capitalismo? Los Angeles Review of Books. Instituto de Política Económica (2024). The Productivity-Pay Gap. https://www.epi.org/productivity-pay-gap/.

Fraser, N. (2022). Cannibal Capitalism: how our system is devouring democracy, care and the planet – and what we can do about it. Verso: Londres, Reino Unido.

Harvey, D. (2024, de próxima publicación). The Story of Capital: What everyone should know about how capital works .

Hippolyte, P.A. & Michon, A. (2018). El dominio de las grandes tecnológicas (1): Los nuevos magnates financieros. Estudio de la Fondation Pour L’Innovation Politique. https://www.fondapol.org/en/study/big-tech-dominance-1-the-new-financial-tycoons/.

Lapavitsas, C. (2013). Lucrarse sin producir: Cómo las finanzas nos explotan a todos. Verso: Londres, Reino Unido.

Mann, G. (2019). A largo plazo todos estamos muertos: Keynesianismo, economía política y revolución. Verso: Londres, Reino Unido.

Mazzucato, M. (2018). El valor de todo: hacer y tomar en la economía global. Public Affairs: NY, ESTADOS UNIDOS.

Srnicek, N. (2017). Capitalismo de plataforma. Polity Press: Cambridge, Reino Unido.

Varoufakis, Y. (2023). Technofeudalism: What Killed Capitalism. Bodley Head: Londres, Reino Unido.

Whalen, C. J. (2012). Money Manager Capitalism se encuentra en el capítulo 34 de Toporowski, J. &

Michell, J. (2012). The Handbook of Critical Issues in Finance. Edward Elgar: Cheltenham, Reino Unido. https://econpapers.repec.org/bookchap/elgeebook/14083.htm

Zuboff, S. (2019). La era del capitalismo de la vigilancia: la lucha por un futuro humano en la nueva frontera del poder. Public Affairs: NY, EE.UU.

Panos Tsoukalis becario de la World Inequality Database y estudiante de posgrado en la New School for Social Science Research.

Fuente: Post-neoliberalism: https://www.postneoliberalism.org/articles/what-comes-after-neoliberalism-big-tech-and-asset-managers-as-the-new-rentiers/

Traducción: Antoni Soy Casals para sinpermiso.info

Cambio Político Opinión, análisis y noticias

Cambio Político Opinión, análisis y noticias